現預金月商比率とは

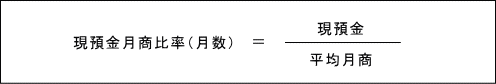

現預金月商比率とは、会社が月商の何ヶ月分の現預金を保有しているかを示す指標です。現預金月商比率の基本算式は次のとおりです。

手元流動性比率とは違う

現預金月商比率は手元流動性比率と同一の指標として紹介されることが多いですが現預金を使うか、現預金に有価証券を加算したものを使うかで異なっており、手元流動性比率は分子の現預金に有価証券を加算します。手元流動性比率についての詳細は下記のページをご覧ください。

-

-

手元流動性比率:手元流動性/平均月商

手元流動性比率とは 手元流動性比率とは、会社が月商の何ヶ月分の現預金を保有しているかを示す指標。 手元流動性とは、現預金に短期的な支払手段となるような有価証券を加算したもの。 手元流動性比率の基本算式 ...

続きを見る

倒産回避のために最も重要な指標

現預金月商比率は会社の安全性(倒産を回避できるかどうか)を判断する上で最も重要な指標です。その理由が次の2点となりますが、つまり手元に現預金を沢山持っていれば持っているほど倒産危険性は下がるのですがどの程度が適当なのかという目安を指標化したのが現預金月商比率です。

現預金月商比率は月商の何か月分かで考えます。

自主廃業する場合を除き現預金が尽きない限り倒産しない

なぜなら会社は資金繰りが悪化し資金が足りなくなると倒産するのですが、現預金を大量に保有していたら自主廃業する場合を除き、その現預金が尽きるまでは倒産することがないです。

流動比率や自己資本比率より重要

流動比率が大幅にマイナスであっても自己資本比率が10%くらいしかなくても資金繰りが悪化して支払い不能にならない限り会社は倒産しません。それに対して、流動比率が大幅にプラスであっても自己資本比率が50%を超えるくらい十分にあってもちょっとしたはずみで資金不足に陥って支払い不能になると会社は倒産します。

したがって、手元現金の残高を適正に管理するということはビジネスの成功を考えたうえで非常に重要です。これがキャッシュフロー経営の重要性へとつながります。

現預金月商比率の目安

中小企業の場合

現預金月商比率は通常の中小企業であれば1月分~1.5月分が目安と一般的に言われています。

資本効率を考慮する必要がない同族会社などの場合で、会社の安全性だけを考えるのであれば3か月分くらい確保していても問題ないです。多ければ多いほど将来的な倒産回避につながります。

大企業の場合

資本力の高い大企業であれば少し少な目で1月分が目安だと一般的に言われます。

上場企業の場合には広く一般株主から出資を受けているため資本効率(ROA、ROEなど)を考慮する必要があります。したがって現預金月商比率は若干低く抑える必要があります。さらに黒字経営の優良な上場企業であれば現行借入に頼ることなく社債などで資金調達することができますので中小企業ほど倒産回避のために現預金月商比率を重視する必要はないです。

経済環境の変化に応じて安全水準は変わる

現預金月商比率の目安としては前述のとおりですが、これはあくまで目安に過ぎません。現預金月商比率の安全水準は経済環境の変化に応じて変化するため外部分析を行う際には考慮するべきですし逆に会社内部の財務部門は資金繰りにあたって経済環境の変化に応じて運転資金を増減させていく必要があるということです。

銀行はいつでもお金を貸してくれるわけではない

かつて一般企業の財務部門にて銀行から事業資金を調達したりする業務に従事していた経験があります。その経験から言わせていただきますと、銀行はこちらがお金を貸してほしいときにはなかなか貸してくれないです。逆にお金は余ってるから借りたくない時に限って銀行融資を押し付けてこようとします。

貸してくれると言ってるのであれば不要だと思っても借りておくのが正しいと個人的に強く思います。現預金月商比率3ヶ月分になってしまうからこれ以上要らないではなく貸してくれるなら借りておけばよいのです。

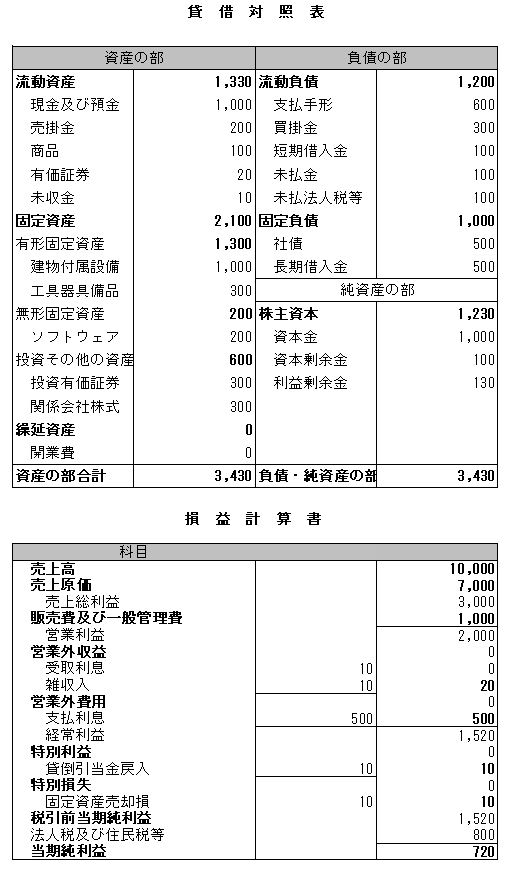

サンプル問題

それでは実際に現預金月商比率を計算してみましょう。

答え合わせ

1000/10000/12=1.2か月