税効果会計とは

税効果会計とは、会計と税務にズレがある場合において法人税等の額を適切に期間配分することにより税引前当期純利益と法人税の額等とを合理的に対応させることを目的とする会計上の手続きをいいます。

法人税の額を適切に期間配分とは

なお、これを読んだだけで法人税等の額を適切に期間配分という部分の意味を理解できる方はほぼいないと思いますので実際の損益計算書を使って解説してみたいと思います。

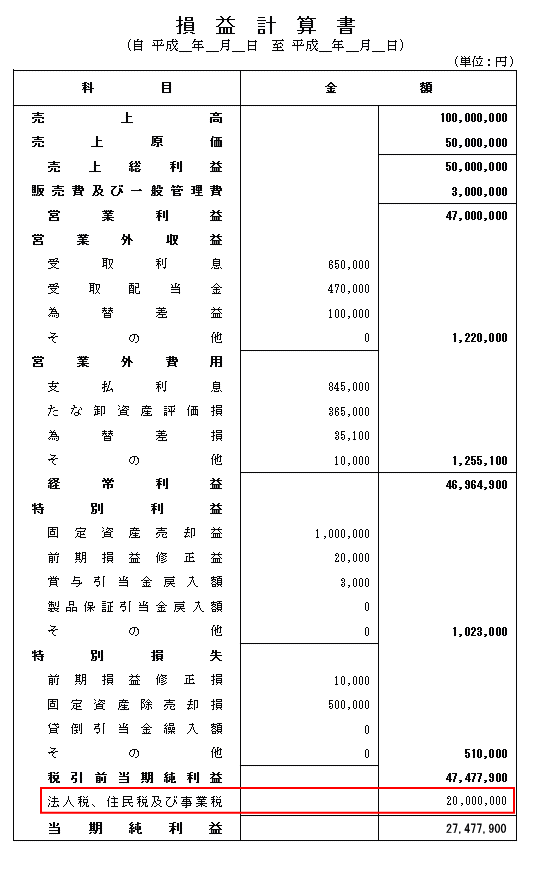

▼ 税効果会計を適用していない損益計算書

税効果会計を適用していない損益計算書は赤枠で囲いましたが法人税等の部分がこうなります。

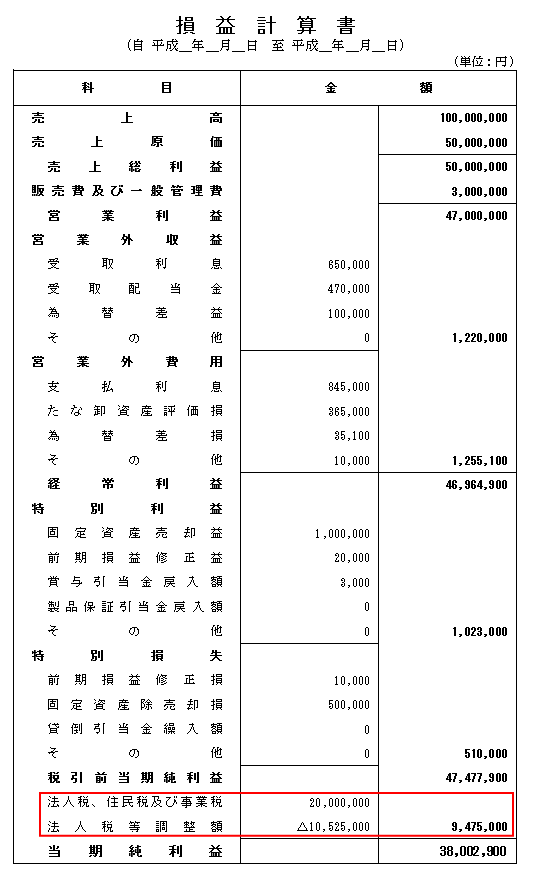

▼ 税効果会計を適用している損益計算書

それに対して、税効果会計を適用している損益計算書の場合には、こちらも赤枠で囲いましたが法人税等の部分がこうなります。

税効果会計適用の有無でどう変わるのか

「法人税等調整額」という項目により、税引前当期純利益から差し引かれる法人税等の額が調整されています。税効果会計とはこれだけではないですがこれが一番の特徴です。

税効果会計が調整の対象とする税金

税効果会計の対象となるのは利益を課税標準とする税金です。より正確には利益に関連する金額を課税標準とする税金(税効果適用指針)です。

利益を課税標準とする税金とは

利益を課税標準とする税金の一番代表的なものが法人税です。それ以外にも住民税の法人税割部分と事業税の所得割部分も税効果会計の対象となります。

住民税の法人税割とは

住民税の法人税割とは、法人税法により算出された「法人税」を課税標準として課税される住民税です。

事業税の所得割とは

事業税の所得割とは、法人税法により算出された「各事業年度の所得の金額」を課税標準として課税される事業税です。

税効果会計の適用対象となる会社

税効果会計の適用対象となる会社は、株式公開会社と非上場会社で会計監査人を設置している会社です。これらの会社は税効果会計の適用が強制されます。

したがって、一般的にネット上で入手できる財務諸表はほぼ間違いなく税効果会計が適用されているはずです。

株式公開会社とは

上場会社及び非上場会社のうち金融商品取引法の適用を受ける会社をいいます。

非上場会社で会計監査人を設置している会社とは

非上場会社で資本金5億円以上又は負債総額200億円以上で会社法上の大会社に該当する会社をいいます。

中小企業は税効果会計の適用しなくてよいか

上記以外の中小企業の場合には税効果会計の適用は強制されていないため税効果会計を適用する義務はありません。

しかし、日本税理士会や経団連等が中小企業向けに「中小企業の会計に関する指針」というものを公表しており、そこにおいては税効果会計を適用することが望ましいとされています。したがって中小企業であっても税効果会計を適用するべきです。

なおかつそれ以上に、税効果会計を適用すると通常、純資産が増加して自己資本比率が上昇しますし銀行からの評価もあがりますので極力税効果会計は適用するべきです。

税効果会計は一時差異を対象とする

税効果会計は会計と税務に差異がある場合に行う会計処理です。そして税効果会計の対象とする差異は一時差異のみです。

一次差異とは、法人税額の計算に際して加減算調整された会計と税務のズレで、なおかつ、いずれそれが解消するものをいいます。

一時差異の分類

一時差異にはその差異が解消する時に課税所得を減額させる効果をもつものと課税所得を増加させる効果を持つものがあります。解消時において課税所得を減額させるものを将来減算一時差異、解消時において課税所得を増額させるものを将来加算一時差異といいます。

一時差異の具体例

一時差異の具体例は次のとおりです。例外もありますが基本的に法人税申告書別表5(一)に利益積立金として記載されるものが一時差異です。

税効果会計の手順

税効果会計の手順のポイントを箇条書きにすると次の5ステップです。

- (1)一時差異を把握

- (2)法定実効税率を計算

- (3)一時差異に法定実効税率を乗じることで繰延税金資産(又は繰延税金負債)を算出

- (4)繰延税金資産について回収可能性を判断

- (5)回収可能性があるものについて仕訳を計上

税効果会計の具体例

税引前当期純利益1,000、貸倒引当金繰入超過額500、実効税率35%の会社があったとします。

この場合に税効果会計の適用がない場合の損益計算書は実効税率35%に対して52.5%もの法人税等が控除されて当期純利益が475と計算されます。

それに対して税効果会計を適用している場合の損益計算書は当期純利益が650円と、税引前当期純利益1,000から適正に実効税率35%に相当する法人税等350が控除されて計算されています。これが税効果会計です。

税効果会計のメリット等

税効果会計を適用すると基本的には繰延税金資産が発生し、それが貸借対照表に計上されます。

したがって下の図解のように純資産が増加します。

純資産が増加すると自己資本比率が増加しますが自己資本比率は銀行員が融資先を判断するときの大きなポイントであるため銀行融資を受けやすくなる等のかなり大きなメリットがあります。なおかつ、繰延税金資産の計上は会計基準に従って行っている限り企業会計原則一、真実性の原則が要請する真実な会計報告になります。

法人税法合格現役税理士

ちなみに当ブログの執筆者は現役税理士でなおかつ、法人税法に合格しています。法人税法は税理士試験において最難関の科目であり税理士であっても法人税法に合格していない人は結構多いです。

また、税効果会計は会計処理であるため市販されている税効果会計の解説書には税効果会計の会計処理についてしか書かれておりませんが当方は税理士でもあるため税効果会計に関連する税務手続きまでを含めた税効果会計の全体像を解説しています。