キャッシュフロー計算書の「キャッシュ」についてまとめると次のとおりです。

- キャッシュフロー計算書とは英語の名称(Cash Flow Statement)どおり「Cash」の増減をまとめたもの。

- 「Cash」とは英語の会計用語では短期的な支払手段を意味する。

- 「Cash」を日本語直訳すると現金だが「キャッシュ」とは現金を意味しない点に注意。

- そして日本の会計基準ではキャッシュフロー計算書のCashのことを「資金」と定義。

- 具体的範囲を現金及び現金同等物と定めた。なお、実務指針によりその範囲は変更がある。

以下、できるだけやさしく解説していきます。

キャッシュフロー計算書が対象とする資金の範囲

キャッシュフロー計算書はしばしば投資家だけでなく会社経営者や財務リーダーまでもが最も重視する財務諸表であるなどと言われたりします。

キャッシュフロー計算書を読むと費用(事業経費)を賄うために必要なキャッシュをその会社が本業の営業活動からどの程度稼いでいるのか、その会社がキャッシュポジションを管理するためにいつどのようにキャッシュを調達し、又は余剰となっているキャッシュをどのように運用していてその成果はどうなのか等、一会計期間におけるキャッシュフローの状況を詳しくることができます。

ではそのキャッシュの範囲が具体的にどこまでなのか、貸借対照表の現預金とは違うのか、違うのであればどう違うのか、そのあたり詳しく解説してみたいと思います。

キャッシュの範囲は会計基準に規定されている

キャッシュフロー計算書は財務諸表の一つを構成します。そして金融商品取引法の適用を受ける上場会社等にあってはその作成と公開が義務付けられているものです。したがってキャッシュの範囲に限らず、キャッシュフロー計算書の作成方法等に関しては会計基準に定められているため会計基準を見ればよいことになります。

- 連結キャッシュ・フロー計算書等の作成基準:以下作成基準

- 連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針:以下実務指針

基本的には平成10年3月に公表された「連結キャッシュ・フロー計算書等の作成基準」を参考としつつ、実務上の取り扱いに関しては「連結財務諸表等におけるキャッシュ・フロー計算書の作成に関する実務指針」についても確認を行う必要があります。

なお、「連結キャッシュ・フロー計算書等の作成基準」はもう更新されていない代わりに実務指針が随時改正されています。したがってキャッシュフローの作成にあたっては実務指針を随時チェックする必要があります。

現金及び現金同等物

以上を踏まえて、キャッシュフロー計算書が対象とする資金(キャッシュのこと)の範囲については、現金及び現金同等物であると規定されています。

ちなみに現金及び現金同等物は英語表記ではCash and Cash Equivalents、略してCCEと表記されたりします。

現金とは

現金には、手許現金及び要求払預金が該当します。要求払預金とは、当座預金、普通預金、通知預金などいつでも引き出し可能な預金が該当します。

現金同等物とは

現金同等物とは、容易に換金可能であり、かつ、価値の変動について僅少なリスクしか負わない短期投資をいいます。作成基準においては取得日から満期日又は償還日までの期間が3か月以内の短期投資である定期預金、譲渡性預金、コマーシャル・ペーパー、売戻し条件付現先、公社債投資信託が該当するとされていました。

つまり、3か月を超える定期預金は従来、投資と捉えてキャッシュフロー計算書の資金の範囲から除外されていました。

3か月を超える定期預金も現金同等物に含めることが可能

しかし、実務指針の改正により3か月を超える定期預金も現金同等物に含めることが可能な方向へと改められました。

現金同等物として具体的に何を含めるかについては、各企業の資金管理活動により異なることが予想されるため、経営者の判断に委ねることが適当と考えられている。したがって、資金の範囲に含めた現金及び現金同等物の内容に関しては会計方針として記載するとともに、その期末残高と貸借対照表上の科目別残高との関係について調整が必要な場合は、その調整を注記することと

現金及び預金は全てキャッシュフロー計算書の資金に該当

貸借対照表の現金及び預金とは会計ソフト上でそれぞれ分けて管理されている現金勘定と預金勘定を統合して表示するための貸借対照表の表示名称です。

会計ソフト上においては「普通預金みずほ」、「当座預金MUFJ」、「定期預金三井」等、細かく補助科目を設けてそれぞれの口座ごとに預金残高証明書や現金実際在高と残高照合をして管理を行いますが、貸借対照表においてはそれらを細かく表示しても意味がないため全てをまとめて現金及び預金として表示します。

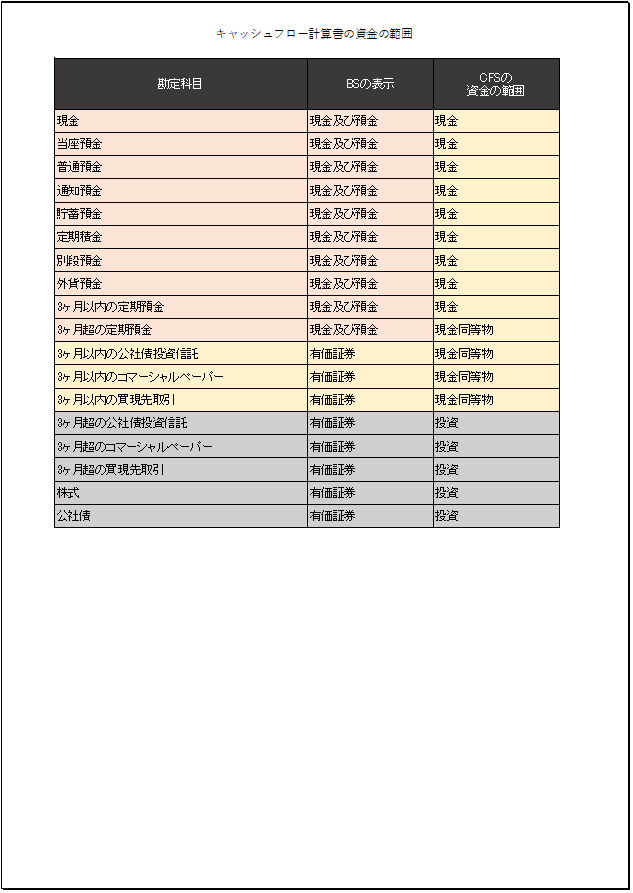

それぞれの具体例としては次の通りですが、前述のとおり3か月を超える定期預金も現金同等物に含めることが可能となったため、貸借対照表の現金及び預金は全てキャッシュフロー計算書が対象とする資金の範囲に該当します。

現金の具体例

- 会社の金庫で厳重に管理されている現金。主に紙幣

- 小口現金出納係が管理する小口現金。主に小銭(これも通常金庫で厳重に管理)

- 小切手(これも通常金庫で厳重に管理)

- トラベラーズチェック(これも通常金庫で厳重に管理)

- 通貨代用証券(これも通常金庫で厳重に管理)

- 外国通貨(これも通常金庫で厳重に管理)

預金の具体例

- 当座預金

- 普通預金

- 通知預金

- 納税準備預金

- 定期預金

- 積立預金等

現金及び預金以外でキャッシュフロー計算書の資金に該当するもの

さらに、貸借対照表において有価証券として表示されるもののうち、容易に換金可能であり、かつ、価値の変動について僅少なリスクしか負わない短期投資については現金同等物に該当することになっています。具体的には次のものが該当します。

- 3ヶ月以内の公社債投資信託

- 3ヶ月以内のコマーシャルペーパー

- 3ヶ月以内の買現先取引

なお、作成基準では定期預金に関しても原則的には3か月以内のもののみが現金同等物に該当することとなりますが、今の超低金利時代において会社が投資として定期預金契約を行うことなどまずあり得ない話です。当然、資金的に必要性があれば中途解約して支払に充てると考えられますので個人的見解として定期預金は全て現金同等物に含めるべきだと考えていますのでそのように紹介しております。

キャッシュフロー計算書が対象とするキャッシュの範囲

これまでの内容を踏まえて、キャッシュフロー計算書が対象とする資金(キャッシュ)の範囲を整理すると次のとおりとなります。

せっかくなのでエクセルテンプレートとして配布することにしました。

手元流動性

なお、現金及び現金同等物は手元流動性比率やキャッシュ比率で使われる「手元流動性」と同じ概念です。ちなみに手元流動性とは、貸借対照表の現金及び預金に短期的な支払手段となるような有価証券を加算したものです。

なお、現金及び現金同等物に関しては会計基準で範囲が決められていますが、流動性比率は特に決められてはいないという違いはあります。