固定資産とは、長期間にわたって会社に保有されて使用される資産です。固定資産の代表的なものは土地や建物、機械設備といった有形の財産ですが、特許権、営業権、ソフトウェアといった法的権利、無形の財産も含まれます。

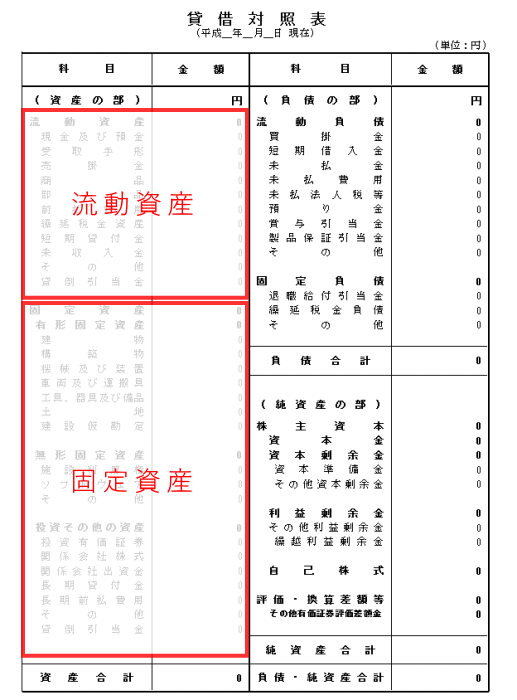

資産は流動資産と固定資産に分類

資産とは、個人、会社などが所有する現預金、債権、在庫商品、固定資産などです。

資産は売却して換金できる価値があるだけでなく、例えば自動車のように利用する価値があるものもあります。事業活動や投資活動に投下された資産は将来の収益増加をもたらし、将来のキャッシュフローを生み出します。つまり会社であれ個人であれ、資産とは経済的価値がある、所有していて嬉しいものです。

資産は貸借対照表において流動資産と固定資産に区分して表示されます。

固定資産は基本的に減価償却により費用化

有形固定資産・無形固定資産は減価償却により費用化

固定資産は、企業が所有する資産や財産のうち、容易に現金化できないという特徴もあります。しかし固定資産は現金化できないものの、会社の事業活動に利用されることでキャッシュインフローを生み出すことから利用価値があるため資産に該当します。

固定資産は利用可能期間=耐用年数にわたって減価償却により費用化します。

減価償却資産から除外される例外もあり

有形固定資産、無形固定資産は減価償却により費用化されるためこれらは減価償却資産とも呼ばれます。

ただし、土地や借地権などのように期間の経過に応じ価値が減価しないものは減価償却資産から除外されます。価値が目減りしないため減価償却という費用配分の方法により費用化する必要がないからです。

固定資産と消耗品費の区別

使用可能期間が短いものは消耗品費

流動資産とは1年以内に現金化されることを予定している資産です。それに対して固定資産とは長期間にわたって会社に保有されて使用される資産をいいます。それでは、会社に保有されて使用される資産のうち、使用可能期間が1年に満たないものはどうしたらよいと思いますか?ワンイヤールールにより流動資産に区分でしょうか?

正解は消耗品費として計上して損益計算書の費用とするです。すなわち、会計学的な固定資産と消耗品費の境界線は使用可能期間が1年を超えるかどうかです。使用可能期間が1年を超えるのであれば固定資産に計上し、その耐用年数にわたって減価償却により費用化すべきとなります。

したがって例えば、金額的に何百万円する機械設備であったとしても、使用可能期間が1年に満たないものは消耗品費、ないしは修繕費として販売費及び一般管理費に計上となります。

法人税法の特例により消耗品費

それとは逆に、使用可能期間は1年を超えていて長くても、金額が僅少な固定資産は貸借対照表に固定資産として計上して減価償却により費用化するのではなく、取得時に即時損金としてもよいという法人税法上の特例があります。

したがって例えば、パソコンを購入した場合に金額が10万円未満であれば使用可能期間を考えずに消耗品費として販売費及び一般管理費に計上できるということになります。こういった特例には次のものがあります。

- 10万円未満の少額減価償却資産

- 20万円未満の一括償却資産(3年均等償却)

- 30万円未満の少額減価償却資産(中小企業者等の優遇)

節税対策

固定資産は、減価償却により耐用年数にわたって少しづつしか費用に計上できませんが、こういった法人税法上の特例を使用すると購入初年度に全額を損金算入することが可能ですので節税になります。

流動資産と固定資産との違い

流動資産とは1年以内に現金化されることを予定している資産です。それに対して固定資産は会社に使用され、事業活動に利用されるために保有されているものであり、そもそも現金化を予定していない点で流動資産とは大きく異なります。

固定資産の表示

資産を貸借対照表に表示する際には、必ず流動資産か固定資産かに区分して表示します。このように区分して表示する根拠は企業会計原則になります。

貸借対照表原則四、貸借対照表の分類

資産は、流動資産に属する資産、固定資産に属する資産及び繰延資産に属する資産に区別しなければならない。

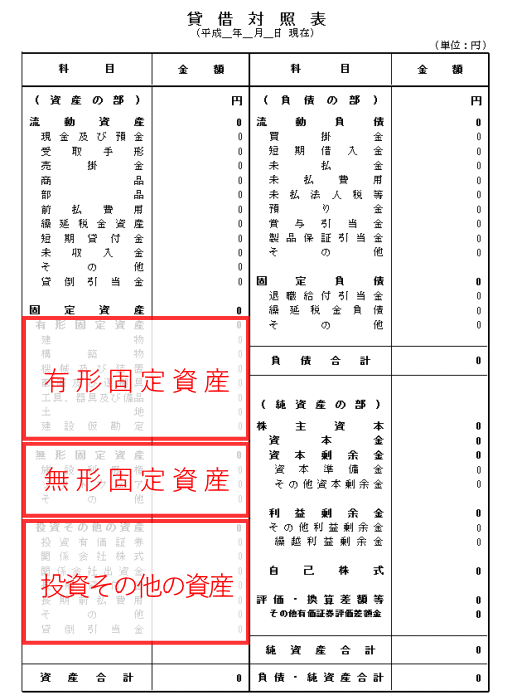

有形固定資産と無形固定資産、投資その他の資産

固定資産は有形固定資産、無形固定資産、投資その他の資産に分類されます。図解すると次の通りです。

有形固定資産とは文字通り建物や土地、機械などのように具体的な形態を有する資産のことで減価償却を通じて費用化していきます。それに対して無形固定資産とは特許権や営業権、商標権といった法律上の権利です。これも減価償却を通じて費用化していきます。

最後に投資その他の資産とは主に有価証券などの投資資産、ワンイヤールールにより固定資産により分類された決算日から1年以内に現金化されることを予定していない長期的な投資等、滞留債権などが該当します。

減価償却資産

有形固定資産と無形固定資産に関しては減価償却により費用化されます。こういった減価償却により費用化される資産を減価償却資産と呼びます。減価償却資産は長期間に渡って企業に利用されて効用を発揮するものであるため、適正な期間損益計算の観点から減価償却を通じて費用化していきます。

ただし有形固定資産のうち土地、美術工芸品などのように時間の経過に伴って価値が減価しないもの(非減価償却資産)ついては減価償却を行いません。