繰延資産とは

会計学上、費用は発生の事実に基づいて計上するのが大原則となりますが(発生主義の原則)、費用のなかにはその支出の効果が当期だけでなく、将来にわたって発現するものがあります。

そこで企業会計原則は、発生主義の原則を原則としつつも、そういった費用については当期の損益計算書とするのではなく、その効果の発現する期間の費用とするため、貸借対照表の資産の部に繰延資産と計上することすることを認めています。それが「将来の期間に影響する特定の費用」にです。なお、あくまで任意であり、繰延資産を計上している会社はほとんどないです。

貸借対照表原則一D、繰延資産の計上

将来の期間に影響する特定の費用は、次期以降の期間に配分して処理するため、経過的に貸借対照表の資産の部に記載することができる。

将来の期間に影響する特定の費用

[注15]「将来の期間に影響する特定の費用」とは、すでに対価の支払が完了し又は支払義務が確定し、これに対応する役務の提供を受けたにもかかわらず、その効果が将来にわたって発現するものと期待される費用をいう。

これらの費用は、その効果が及ぶ数期間に合理的に配分するため、経過的に貸借対照表上繰延資産として計上することができる。

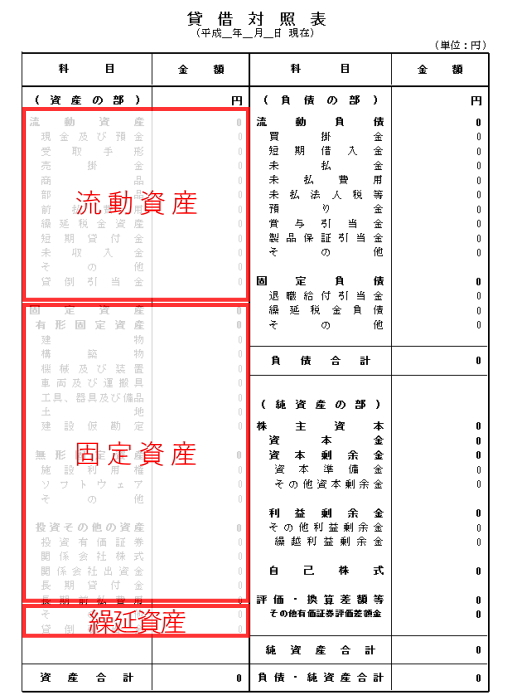

貸借対照表の表示場所

繰延資産は貸借対照表の資産の部の一番下に記載されます。

会計上の繰延資産と税法上の繰延資産

繰延資産には会計上の繰延資産と税法上の繰延資産があります。

会計上の繰延資産

企業会計原則においては、将来の期間に影響する特定に費用は貸借対照表の資産の部に記載することができる、と規定されているのみでその範囲等についてはなんら規定されておらず、旧商法施行規則において補完される形で限定列挙されていました。

しかし、旧商法施行規則が会社計算規則に変更されたことに伴い、会社計算規則では、繰延資産の範囲等について指示するのをやめてしまいました。そのため、現行会計学において繰延資産については企業会計基準委員会実務対応報告第19号「繰延資産の会計処理に関する当面の取扱い」を参考にすることになります。そこにおいて列挙されているのが会計上の繰延資産で次の5つです。

- 株式交付費

- 社債発行費等(新株予約権の発行に係る費用を含む。)

- 創立費

- 開業費

- 開発費

この会計上の繰延資産については、国際的整合性の観点等から見直しが続いていており、その範囲が縮小しつつあります。

税務上の繰延資産

税法上の繰延資産とは、法人税法の規定によって繰延資産として計上すべきとされているものになります。

法人税法施行令 第十四条(繰延資産の範囲) 繰延資産の意義に規定する政令で定める費用は、法人が支出する費用のうち次に掲げるものとする。

一 創立費(発起人に支払う報酬、設立登記のために支出する登録免許税その他法人の設立のために支出する費用で、当該法人の負担に帰すべきものをいう。)

二 開業費(法人の設立後事業を開始するまでの間に開業準備のために特別に支出する費用をいう。)

三 開発費(新たな技術若しくは新たな経営組織の採用、資源の開発又は市場の開拓のために特別に支出する費用をいう。)

四 株式交付費(株券等の印刷費、資本金の増加の登記についての登録免許税その他自己の株式(出資を含む。)の交付のために支出する費用をいう。)

五 社債等発行費(社債券等の印刷費その他債券(新株予約権を含む。)の発行のために支出する費用をいう。)

六 前各号に掲げるもののほか、次に掲げる費用で支出の効果がその支出の日以後一年以上に及ぶもの

イ 自己が便益を受ける公共的施設又は共同的施設の設置又は改良のために支出する費用

ロ 資産を賃借し又は使用するために支出する権利金、立ちのき料その他の費用

ハ 役務の提供を受けるために支出する権利金その他の費用

ニ 製品等の広告宣伝の用に供する資産を贈与したことにより生ずる費用

ホ イからニまでに掲げる費用のほか、自己が便益を受けるために支出する費用

2 前項に規定する前払費用とは、法人が一定の契約に基づき継続的に役務の提供を受けるために支出する費用のうち、その支出する日の属する事業年度終了の日においてまだ提供を受けていない役務に対応するものをいう。

一号から五号までは会計上の繰延資産を指しており、六号以降が税務上の繰延資産となります。

また、別の規定(法人税法施行令 第六十四条)において、会計上の繰延資産は任意償却できる(つまり自由計上で償却も自由償却)こととされている一方、税務上の繰延資産については要件に該当する限り強制計上でその効果の及ぶ期間で償却することとっされています。

税務上の繰延資産は適正な課税所得算定に必須

会計上、繰延資産は適正な期間損益計算のために必要だとされますが、法人税法上、繰延資産(税務上の繰延資産に限定)は適正な課税所得算定のために必須の項目となっています。例えば、商店街でアーケードを設置するための負担金を支出した場合の負担金が税務上の繰延資産となりますが、これは適正な課税所得算定のためには当期だけの損金にするのではなく、効果が発現する期間内で按分して損金とするべきです。