負債比率について初心者はもちろんのこと、財務分析上級者、会計実務家も「なるほど!」と思わせる内容目指して解説してみました。

負債比率とは

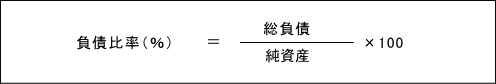

負債比率とは、総負債と純資産を比較した指標です。純資産を基準として総負債が多いか少ないのかという傾きを示します。

負債比率が大きいほど借入金依存度が高いことを意味します。

負債比率はDebt to Equity Ratio(D/E ratioと省略)と英語表記されます。つまり、意味あいとしては負債純資産比率です。

調達資本の傾きとは

負債比率、負債資本倍率と日本語でネット検索するとだいたい「負債比率とは、企業財務の健全性を見る指標のひとつで、借金が返済義務のない純資産の何倍かを示す、数値が低いほど財務内容が安定」などと書かれていることが多いです。

内容は正しいですし間違ってはいないですが、英語の文献を結構読んでみましたが、英語における負債比率(D/Eレシオ)の本来の意味とは少しニュアンスが違います。

負債比率は通常はDebt to Equity Ratioと表記されますが、DebtとEquityとの間に「to」を入れる表記と入れない表記両方があり、結果論としてはどちらでもよいですが、「to」を省略できるのにわざわざ「to」を入れて表記していることが多いのには意味があり、負債と純資産の中間に「to」を入れることで負債と純資産どちら側が重く傾いているのかを強調する意味になります。DE Ratioではなく、D/E Ratioとするのも同様のニュアンスを感じます。

つまり、イメージとしてはシーソーゲームです。

有利子負債を使う方法と総負債を使う方法

なお、分子を総負債ではなく有利子負債に限定して計算する方法もあります。

Debt to Equity Ratioの「Debt」とは借金、有利子負債を意味するため本来の語源としては有利子負債に限定する方法が正しいのかもしれません。このあたりは分析者のアレンジです。

なお、英語文献を相当読みましたが、総負債(Total liabilities)を使用する方法も一般的です。D/Eレシオは財務的な健全性を評価する指標としてではなく、レバレッジの評価としても使われるからです。

財務レバレッジを効かせて事業規模拡大

収益力が高い会社の場合には財務レバレッジを効かせて事業規模を拡大させることが利益の最大化を目指す上で重要となります。

負債比率は200%以下が理想

ただし、上場企業であっても負債比率が高すぎる場合には株主に対して高いリスクがあることを示します。

業種などにもよりますが一般的には負債比率200%以下が理想だとされます。上場企業であっても負債比率が2倍を超えてくるとやや心配な水準となるためです。

負債資本倍率

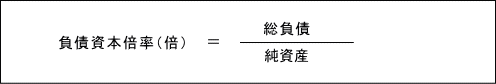

負債比率は借入金によるレバレッジを評価する指標という側面もあります。

レバレッジを評価する際には倍数で計算します。その際には負債比率(D/Eレシオ)ではなく、負債資本倍率と区分することもできます。

まとめ:負債比率

まとめると次のとおりです。

- 負債比率(D/Eレシオ)とは、総負債と純資産を比較した指標。

- 純資産を基準として総負債が多いか少ないのかという傾きを示す。

- 数字が大きいほど借入金依存度が高い。

- 借入金でどの程度資本調達しているかというレバレッジを示す側面も。

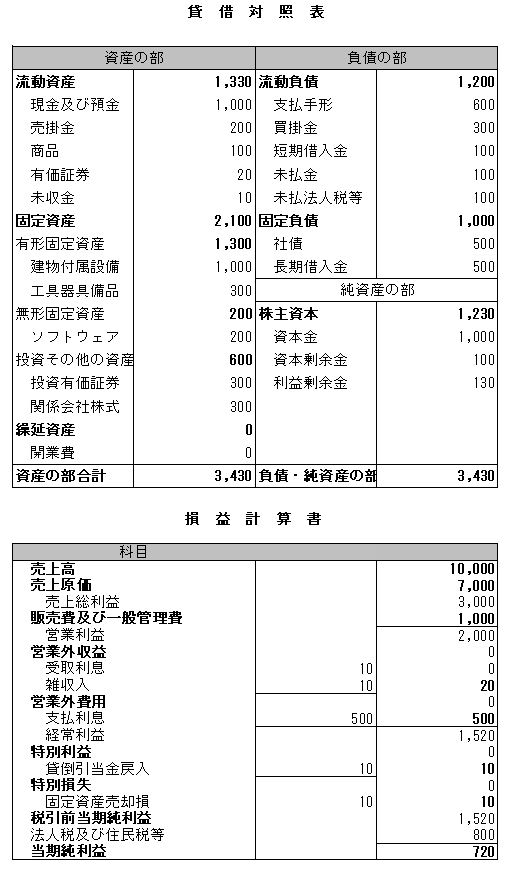

サンプル問題

それでは負債比率(DEレシオ)を実際に計算してみましょう。

答え合わせ

(1200+1000)/1230*100=178.86%