支払手形とは、手形振出人が手形受取人に対して一定期日に一定場所(取引銀行)で手形金額を支払うことを約束した証券のことをいいます。

現実社会においては手形決済が当たり前の業界がある一方で、通常の商取引で手形決済が使われることはほとんどないです。政府統計でも公開されていますが、支払手形の利用は以前と比較して年々減少しています。将来的に紙の手形は廃止され、電子手形のみになることが決定しています。

簿記の問題における支払手形

支払手形決済は、簿記の問題では商品を仕入れた際の決済方法として買掛金取引と並んでかなり頻出する論点です。簿記の問題では「今回は買掛金決済で」、「今回は支払手形決済で」と普通の商業会社が自由に決済方法を選択できる前提になっていますが、現実的には業界慣習で常に支払手形決済になっているか、通常は買掛金決済となっているが資金繰りの都合で取引先に頭を下げて支払手形を発行させてもらうかといった感じになります。

なお、簿記の問題においては「商品を仕入れた際に手形を振り出した」、「手形により商品を購入した」等と、問題で必ず指示が入りますのでその指示を確認してから仕訳を行います。

(借方)仕入 ×× (貸方)支払手形 ××

支払手形を発行可能な金額

支払手形を振り出すためには、取引銀行に当座預金口座を開設後、手形発行に関する与信を受けます。銀行によっては当座貸越契約により与信を行うようです。銀行から与信を受けられると与信の範囲内で支払手形を自由に発行することが可能になります。

支払手形を発行するための与信とは、銀行融資を受けるための与信と同じでそれなりにハードルが高いです。銀行から1千万円の支払手形の与信を受けている会社を例えると、子供が両親から1千万円までなら自由に使用できるクレジットカードを与えられているようなものです。ただし、この場合クレジットカード代金は両親が払ってくれますが支払手形の場合には銀行が払ってくれるわけではないため支払手形を発行した分だけ、会社の当座預金口座の残高が、支払手形支払期日に減少します。

支払手形と小切手の違い

支払手形も小切手も振り出すためには事前に取引銀行に当座預金口座を開設し、与信を受ける必要がある点では同じです。

ただし、小切手の場合には受け取った側が銀行に持ち込めばいつでも現金に換金することが可能であるのに対し、支払手形の場合には支払期日が定められているため、その支払期日にならないと現金に換金することができません。銀行に手形割引手数料を支払えば支払期日前であっても現金に換金することは可能ですが。

小切手はいつでも現金に換金することが可能であるため、簿記の問題においても、金庫に入っている小切手は現金として経理処理します。

日本においては小切手決済はほとんど使われませんが、海外では小切手決済はかなり主流となっている決済方法です。逆に日本では支払手形が好んで使われる傾向がありますが、海外では支払手形はほとんど使われずOpen Account( オープンアカウント) が使われます。

支払手形決済はキャッシュフローと関連が深い

営業キャッシュフローのプラス

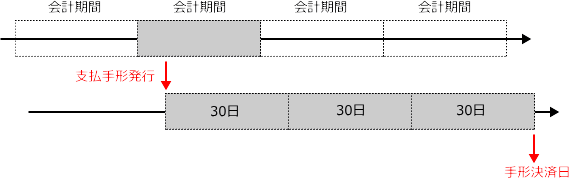

支払手形による決済は、現在においては決済日を60日以内にするルールがありますが、以前は決済日を90日後等とかなり先に設定して発行することが可能で、その場合には、商品を仕入れてからその代金を支払うのが90日後となるため資金繰り的に的にかなり有利になります。(営業キャッシュフローのプラス)

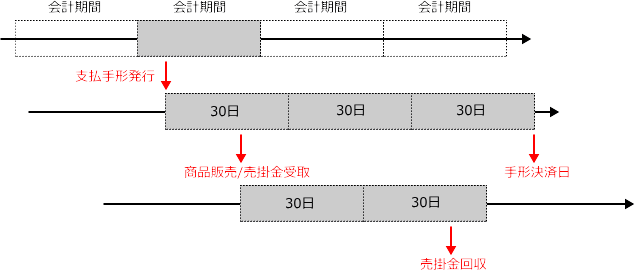

元手ゼロで営業キャッシュフローを稼ぐことが可能

なんだったら、仕入れた商品の手形決済日が到来するより早く売上代金を回収することが可能です。この場合、元手ゼロで営業キャッシュフローを稼ぐというキャッシュフロー的にはむちゃくちゃ素晴らしいことをやってのけてることになります。しかも、支払についてだけ支払手形決済にしてればこれは普通に起こりうることで、支払手形決済は売り手側にとってはかなり大きなメリットがあります。

ただし、受け取った側にとっては商品を販売してその代金を90日間受け取ることができないというのはかなり不利です。受取手形の増加する分だけ運転資本が減少します。(

営業キャッシュフローのマイナス)

支払手形は大手企業が協力会社に対して発行

このように、支払手形決済は支払手形を発行する側においてかなりメリットがありますが、支払手形を受け取る側においてはキャッシュフロー的にはかなりの負担です。したがって、通常の商取引において支払手形発行は用いられることはないです。

ただし、大会社が協力会社に部品加工などの下請けを発注した際の代金決済としては利用されることが多いです。売上規模的に下請け会社は断ることが普通はできないです。

支払手形を受け取るメリット

なお、支払手形を受け取ることはデメリットしかないと思われがちですが、販売側が支払手形を受け入れる(販売側にとっては受取手形の発生)ことにはメリットもあります。

売掛金より早期に現金化が可能

手形は割引料さえ支払えばいつでも現金に換金することが可能であるため、割引料の負担が発生しますが、売掛金より早期の現金化が可能です。

売掛金のように貸倒れに心配がない

また、売掛金はあくまで信用取引であるため、貸倒れが一定割合必ず発生しますが、手形の場合には大手企業が発行したものであればまず間違いなく代金が支払われますのでその点に関しては安心です

船荷貿易では利便性が高い

支払手形は決済日が長くなるデメリットがありますが、手軽に発行できてなおかつ、信用力が高いというメリットがあります。船荷の貿易では荷物を船積みして相手に到着するのがかなり先になるのが普通で、一回あたりの取引金額も大きく、取引相手も海外のよくわからない会社だったりします。こういった場合に売掛金で取引するのはかなりリスクがあるため信用力の高い手形が利用されます。興味のある方は船荷証券、荷為替手形等で検索してみてください。