キャッシュフローマージンとは

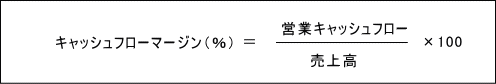

キャッシュフローマージンとは、売上高に対する営業キャッシュフローの割合を言います。

キャッシュフローマージンはOperating Cash Flow Marginと英語表記されます。

日本ではキャッシュフローという単語が独り歩きしていますが、キャッシュフローは営業キャッシュフローか投資キャッシュフローか財務キャッシュフローどれかに必ず帰属します。

その意味でキャッシュフローマージンよりオペレーティングキャッシュフローマージンないしは営業キャッシュフローマージンと表記したほうが正確ですが日本語では長い言葉は好まれませんよね。

Margin:売上高に対する利益の割合

Marginは利鞘、利幅、余白などとして一般的に使われる単語ですが、会計上は売上高に対する利益の割合という意味になります。

キャッシュフローマージンの利用価値

キャッシュフローマージンからは、本業の営業活動の規模を表す売上高からどの程度営業キャッシュフローを稼いでいるのかを分析することができます。

損益計算書の利益である営業利益や当期純利益は、会計処理の方法等により数字が大きく変わることがありますが、営業キャッシュフローは会計処理の方法等に関係ありません。

したがってキャッシュフローマージンは売上高営業利益率より確実性の高い収益性を比較、測定することが可能です。

キャッシュフローは万能ではない

損益計算書の数字との比較が必須

キャッシュフローは利益と比較して会計処理などの恣意性が排除されているためとても有効です。

しかしキャッシュフローは万能ではないです。ある会計期間に設備投資を多く行えばその会計期間だけ投資キャッシュフローが大きく変化しますし、売上高が急増した場合には営業キャッシュフローが増加するのではなくむしろ運転資本が増加して営業キャッシュフローが悪化することも普通です。

つまり、キャッシュフローを財務分析に利用する際にはキャッシュフローの限界を理解し損益計算書の数字と比較することが必須です。

同業他社と比較だけするのは会計ど素人

同業他社等と比較するだけではなく、営業利益率と併せて過去5期間くらいのキャッシュフローの推移を比較するべきです。

営業利益率が上昇すればキャッシュフローマージンも上昇し、営業利益率が低下すればキャッシュフローマージンも低下するというように両者は連動しています。なにかしら特別なことがあると明らかにおかしな動きとなりますので気づけます。

営業利益と営業キャッシュフローの関係性

営業利益と営業キャッシュフローは正常な会社であれば通常だいたい一致します。いろんな会社の決算書を見てみれば分かりますが実際にだいたい一致してます。(正確には減価償却費の分だけ営業キャッシュフローのほうが大きくなりますが)

したがってキャッシュフローマージンと売上高営業利益率も通常だいたい一致します。ということは、キャッシュフローマージンはあまり意味がないのかといいますとそうでもないです。

企業間取引は通常現金取引ではなく掛け取引となります。したがって収益や費用の計上時期と実際の現金収支の時期は必ずズレます。したがって営業利益と営業キャッシュフローもズレます。そのズレが毎年同程度発生するただの期間的なズレであれば何ら問題ないですが、ズレが大きいとき、何らかの良くない原因があってズレが発生している場合には売上高営業利益率はあてにならないためキャッシュフローマージンが有効となります。

キャッシュフローマージンの特徴・その1

営業利益とは会計処理により計算された数字であるのに対し営業キャッシュフローは実際の現預金の収支(事実)です。つまり営業キャッシュフローとして計上された金額だけ実際に現預金が増加しています。

キャッシュフローマージンの特徴・その2

現行制度会計上、収益は実現の時点で計上されるため利益は実際の入金より前倒しで計算されます。

そして既に利益として計上されているものの売上債権の回収が滞っておりなかなか実際のキャッシュフローの増加に結びついていないケースが多々あります。そんな場合には売上高営業利益率とキャッシュフローマージンが乖離しますがキャッシュフローマージンをみることでより現実に近い分析が可能になります。