安全性分析の指標として定番の自己資本比率について初心者はもちろんのこと、財務分析上級者、会計実務家も「なるほど!」と思わせる内容目指して解説してみました。

自己資本比率とは

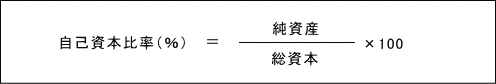

自己資本比率(Shareholder Equity Ratio)とは、次の算式で計算される通り、総資本に占める純資産の割合となります。

と、いきなりここで「総資本」、「純資産」と、立て続けに会計学の専門用語が登場しました。しかし、ここでそれぞれについての会計学上の意義などについて追及しだすとかなりめんどくさいことになりますので、自己資本比率について考える際にはざっくりと考えるのがおすすめです。

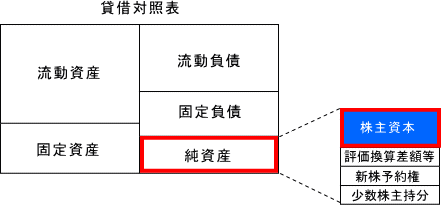

まず、貸借対照表を次のようなボックスとしてイメージします。

その上で、自己資本比率の分子の「純資産」とは「資本」であると考えます。続いて自己資本比率の分母の「総資本」とは「負債」と「資本」の合計であると考えます。そして負債と資本の違いは、返済義務の有無であると割り切って考えます。

負債とはその名の通り返済義務のある借金です。資本とは、その名のとおり返済義務のない元手です。

このようにざっくり考えると要するに自己資本比率とは、返済義務のない資本の多さ、借金依存度の低さだと思いませんか?実際その通りです。

自己資本比率が高いことによるメリット

このように自己資本比率をざっくりと考えると自己資本比率がどういうものかだいたいイメージがついたのではないかと思います。

と、ここで自己資本比率が高いことによるメリットにどんなものがありそうか少し考えてみてください。

自己資本比率が高いことには色々なメリットがあります。まとめると次のとおりです。

借金依存度の低さ

まずこれは大抵の方が思いついたのではないかと思いますが、借金依存度が低い経営であることが挙げられると思います。

なお、借金依存度の低さですが、実は平時であれば会社の安定度についてそこまでメリットを感じることはないです。なぜならば、利益が出てるのでれば銀行がいくらでも資金を融資してくれますので。

しかし、借金に依存していない分、緊急時であっても会社が安定します。ちょっとのことで会社ががたつきません。これはものすごく大きなメリットになります。

資金繰りに余裕

続いて、借金依存度の低さに関連して、借入金が少ないということは、毎月の借入金返済額が少ないということも容易に予想できます。したがって、自己資本比率が高い会社は資金繰りに余裕があると想像できます。これもすごく大きなメリットです。

経常利益率が高い

さらに続いて、借入金が少ないということは借入利息も少ないはずです。そうですよね?初見でこれも思いついた方は相当賢いと思います。

そして借入利息が少ないということは、利益率が高くなります。もう少し丁寧に解説しますと経常利益率が高くなります。したがって当期純利益も高くなります。

借入金利息なんてせいぜい借入金額の数パーセントじゃないかと思うかもしれませんが、その数パーセントの利息といえども借入金利息の企業利益に与える影響はかなり大きいです。

ROE、ROAが高い

さらにさらに、利益率が高いということは、それに連動して自己資本利益率(ROE)や総資産利益率(ROA)も高くなります。

ここまで初見で思いついた方は相当賢いを通りこして財務的センスが高いです。ぜひ、会計士や税理士などの国家資格の取得にチャレンジすることをおすすめします。

自己資本比率が高いことによるデメリット

このように自己資本比率には色々とメリットがあります。安全性も高く、収益性も高い。最高じゃないですか!

しかし残念ながら自己資本比率が高すぎることにもデメリットもあります。

株主資本は資本調達コストが高い

負債による資本調達に比べ資本による資本調達は資本コストが高くなります。投資家である株主が要求する配当金の水準は価格変動リスクがある分、借入金利息よりずっと高いからです。

配当性向のページでも書きましたが、日本企業の場合だいたい当期純利益の30%を目安として配当金として株主に還元する会社が多いです。したがってあえて自己資本比率を下げるために企業買収を行うといったことも実際に頻繁に行われています。

評価換算差額や新株予約権などの取り扱い

自己資本比率の計算に際しては評価換算差額や新株予約権などを分子の純資産から除外しません。

理由としては、評価換算差額等のような項目は単なる差額概念であって資本ではないですがその部分も結局は株主に帰属するため、それも含めて自己資本比率を計算して問題ないからです。

ただし少数株主持分は除外するなどいろいろな考え方があります。詳細は別のページにまとめました。

自己資本比率が高い=内部留保が多い優良会社

自己資本は株主からの拠出である拠出資本と過去の利益の内部留保である留保利益とその他差額で構成されています。

したがって純資産が多いということは株主からの拠出資本が多いというよりは当期純利益のうち配当金としないで内部留保したものの蓄積が多いということを示している場合が多いです。

つまり自己資本比率が高いということは、その会社には競争力があったり、経営者の経営手腕がとてもよい、さらに前述のように財務基盤が安定している等々、いろいろな意味でのその会社の健全性を示しています。その結果が利益の内部留保につながっていると考えます。

現行会計基準における純資産に相当する部分、自己資本、株主資本とほぼ同義ですが、このの多さを図る指標で、その会社が財務的に健全であるかどうかを判断するために用いる財務分析指標です。

- 自己資本比率は、総資本に占める純資産の多さを示した指標。

- 過年度の留保利益は純資産を構成する。

- したがって自己資本比率が高いほど財務的に健全な優良企業。

- 自己資本比率はShareholder Equity Ratioと英語表記される。

- 日本の会計基準でShareholder Equityに相当するのは純資産の部。

- 自己資本比率の算式は純資産/総資本である。

サンプル問題

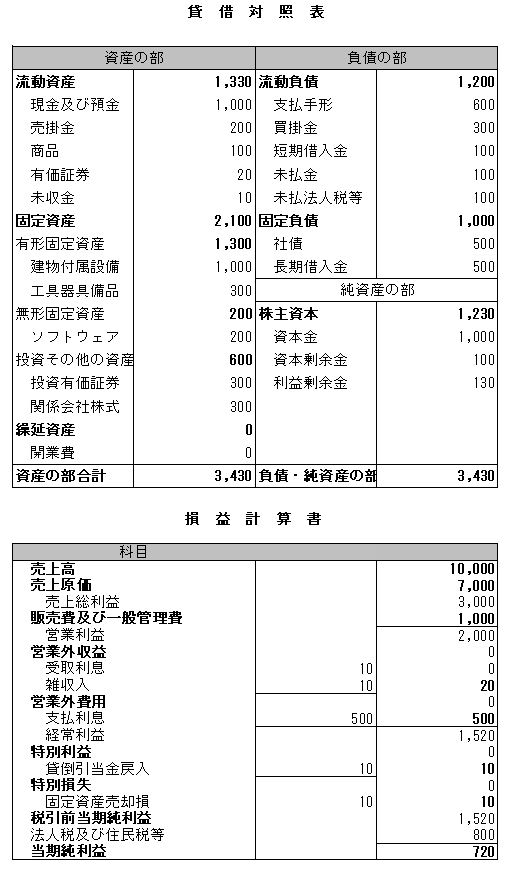

それでは実際に自己資本比率を計算してみましょう。

答え合わせ

1230/3430*100=35.86%